Hoe verandert het financieringslandschap in Europa, de Verenigde Staten en Japan

We classificeren de EU-28 landen op basis van hun financieringspatronen in vier groepen – namelijk de marktgebaseerde landen, de bankgebaseerde landen, de oost-Europese leden, en de uitbijters. Onze classificatie is vergelijkbaar met die van Bijlsma en Zwart (2013), wat suggereert dat de financiële structuur in Europa persistent is.

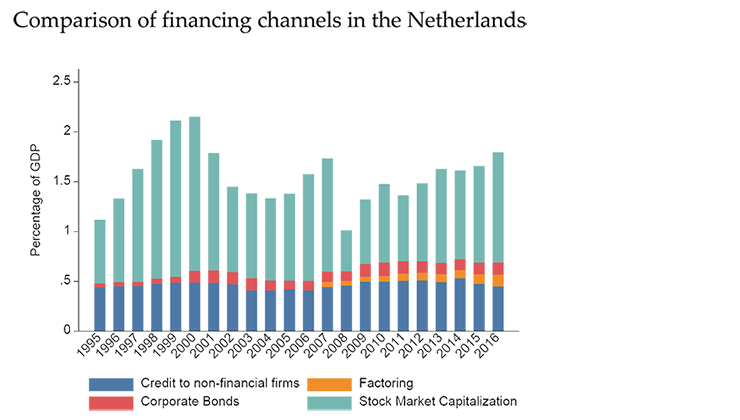

Vervolgens bespreken we de ontwikkeling van verschillende financiële indicatoren voor en na de financiële crisis van 2007/8. We zien een daling van het bankkrediet voor niet-financiële bedrijven, vooral in de bankgebaseerde EU-landen en Oost-Europese landen. We zien ook verminderde volumes in aandelenmarktactiviteiten tijdens de crisis. Vanaf 2015 zien we een herstel voor de VS, Japan en de marktgebaseerde EU-landen. Financiering door bedrijfsobligaties blijft relatief beperkt, maar is wel aanzienlijk gestegen in vergelijking met het niveau van vóór de crisis, behalve voor de bankgebaseerde EU-landen. In de afgelopen jaren neemt het gebruik van risicokapitaal in de VS toe en worden hogere factoringvolumes waargenomen voor de EU-landen. Een belangrijk punt is dat voor alle landengroepen alternatieve vormen van financiering snel groeien, al betreft het nog maar een klein deel van de totale financiering.

Voor Nederland zien we over de tijd een gematigde toename van marktfinanciering. Terwijl het bankkrediet voor niet-financiële ondernemingen de laatste jaren stagneert, is er een lichte toename in de omvang van bedrijfsobligaties en durfkapitaalmarkten te zien. De beurskapitalisatie was in 2016 ook hersteld tot het niveau van vóór de crisis. We merken ook een sterke groei in alternatieve financieringsvormen zoals factoring op, die mogelijk heeft bijgedragen aan het verlichten van de financieringsmoeilijkheden van het Nederlandse MKB.